このサイトの記事ではアフィリエイト広告を掲載しています。

トライオートETF 銘柄のおすすめ!

【トライオートETF】おすすめ銘柄と一緒に知っておきたい銘柄の組み合わせ

トライオートETFは、ETF初心者におすすめしたいインヴァスト証券のETF自動売買。ETF初心者におすすめの理由は、ETFのやり方を「トライオートETF」を使って紹介! に書きましたが、自動売買で1度設定してしまえば、コツコツ運用してくれることや元手0円で始めることができる点です。そして、200銘柄以上あるETFの銘柄の中から、自動売買に適した26銘柄に厳選していますので、銘柄選びがしやすいという点も初心者におすすめできる理由です。

また、インヴァスト証券には、マネーハッチというサービスがあり、クレジットカードに貯まったポイントでETFを始めることができます。まったく投資したことがない方や、投資に興味はあるけど、リスクが怖くて手が出せない方にとって、自分の資金に手をつけず投資を始められるのでこのサービスはとても魅力的ですよね。詳しくは、マネーハッチの説明をご覧ください。

では、トライオートで扱う銘柄の説明とおすすめの銘柄、銘柄の組み合わせ方の紹介、最後にトライオートETFの売買ロジックの解説をしたいと思います。

トライオートETFで扱う主な銘柄

- 日本株 ・・・ TOPIXと日経225の取引。TOPIX連動ETF、日経225、日経レバ、日経ダブルインバの4銘柄。

- 米国株式 ・・・ 米国の株式市場に上場している株式で構成されている銘柄。S&P500、ナスダック総合株価指数など。【14銘柄】

- 米国債券 ・・・ 米国政府が発行する債券を対象にした銘柄。毎月配当が出るのが特徴。【2銘柄】

- 世界全体 ・・・ 成長国や市場に投資できる銘柄。先進国、新興国など、個別では投資しにくい国に投資できる。【4銘柄】

- コモディティ ・・・ 金、原油など先物取引より少額から投資できる。【2銘柄】

トライオートETFやるなら海外ETFが良い

トライオートETFは、海外ETFに力を入れています。取り扱い銘柄数を見ればそれがわかると思います。海外ETFに投資する重要性は、上昇率にあります。ETFは上昇を目指して作られている金融商品になるので、上昇率の高い銘柄ほどリターンも見込めますし、買いの連続注文を仕掛ける設計の自動売買とETFは相性が良いのです。

たとえば、S&P500と日経225の上昇率を比較すると、日経225の5.5%に対し、S&P500は356.7%。上昇率の高さに大きな違いがあります。また、S&P500は下落しても価格が戻りやすく高値を更新しますが、日経225は、価格の戻りが悪くなかなか高値を更新できません。ここから海外株と日本株の力強さが圧倒的に違うということがわかると思います。

トライオートETFおすすめの銘柄

上記の点や自動売買というトライオートETFの商品性を考えると、上昇率の高い銘柄を選ぶのがおすすめ。トライオートETFでは、まずセレクトを選びます。セレクトというのは、「銘柄名_売買ロジック」の組み合わせで命名されています。

おすすめセレクト(銘柄)

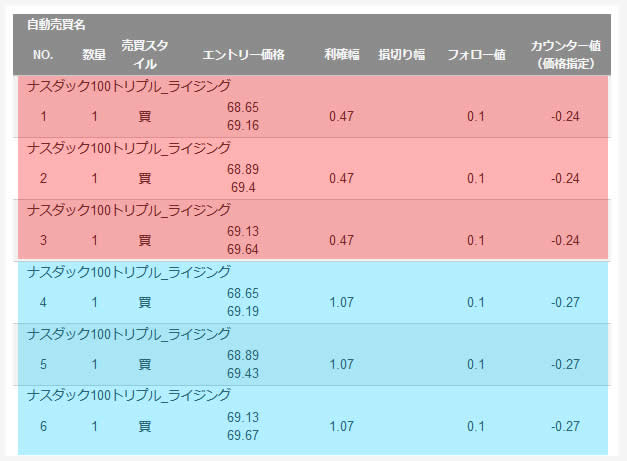

- ナスダック100トリプル_ライジング

- ナスダック100トリプル_スリーカード

- S&P500ダブル_ライジング

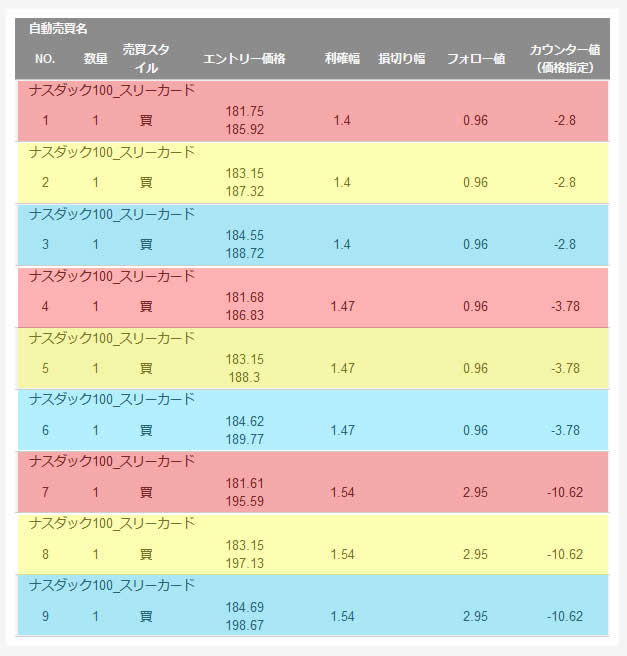

- ナスダック100_スリーカード

- 金融株トリプル_ライジング

- テクノロジー株_スリーカード

1番のおすすめは、ナスダック100トリプル_ライジングです。

今もっとも上昇率が高くリターンも大きい銘柄です。

ナスダック100は、金融以外で且つ流動性が高い銘柄を上位100社で構成され、定期的に銘柄の入れ替えもあります。下落後の回復にも期待できますが、大きめの暴落もあり、値動きがアクティブです。

ナスダック市場は、アメリカのベンチャー企業向けの株式市場なのでIT企業が多いです。ナスダック100の採用銘柄は、アップル、アマゾン、コストコ、グーグル、インテル、マイクロソフトなど、日本でも馴染みの企業が多数採用されています。

そして、ナスダック100トリプルというのは、米国ナスダック100指数の3倍の値動きをするETFになるので、ナスダック100よりも値動きがかなり激しいです。投資経験者ならこのくらい動きのある相場のほうがおもしろいです。1口の推奨証拠金は24,093円。3倍の値動きなので、スリーカードよりもライジングの売買ロジックの方が活躍します。

次にお伝えしておきたいのが、S&P500です。

S&P500ETFは、ETF初心者におすすめです。米国初のETFで採用されている銘柄は、アップル、フェイスブック、アマゾン、フィリップモリス、コカ・コーラ、ファイザー、ウォルトディズニーなど知ってる企業が多数。

S&P500は、リーマンショックなどの大暴落があってもS&P500指数最高値を記録し続けています。日本はバブル崩壊後、株価が全盛期の半分までしか回復してません。景気がよくなってるとかいろいろ盛り上がってはいるものの、実際に市場の価格はバブルの半分ほどです。それに比べるとS&P500指数というのは、流動性や上昇率など、あらゆる点からみてもパフォーマンスが良い銘柄です。

初心者の方は、S&P500_スリーカードのほうがやりやすいと思います。S&P500_スリーカードは、トライオートETFが扱う26の銘柄の中でバランスの取れた銘柄だと思います。1口の推奨証拠金は、87,948円。

投資経験者向けには、S&P500ダブル_ライジングがおすすめ。

S&P500ダブルは、S&P500指数の2倍の値動きをしますので、短期的に利益を上げたい人に向いてます。S&P500ダブル_ライジングの1口の推奨証拠金は、33,780円。

セレクトの組み合わせ方

最後は、組み合わせで紹介したいと思います。ETF自体レバレッジをかけなければリスクの低い投資商品になりますが、より長期的に利益を積み上げていくためには、複数のセレクトを組み合わせてリスク分散することをおすすめします。

たとえば、上記で紹介した上昇幅の大きいナスダック100やS&P500に投資するなら、スリーカードとライジングの両方を組み合わせて運用するのがおすすめです。

スリーカードは、3つのタイプで設計されているので、利確幅が狭く、カウンター値が広めに設定されているので、上昇相場でコツコツ積み上げて、下落相場では、あまり注文を入れない設計になっています。スリーカードを使うなら、ダブルやトリプルではなく、ナスダック100_スリーカードやS&P500_スリーカードを選ぶのがおすすめです。そして、中期から長期で保有できます。

ナスダック100トリプルやS&P500ダブルを選ぶなら、売買ロジックはスリーカードよりもライジングのほうが効率良く利益を狙えます。ライジングは、利益幅が小さいプログラムと大きいプログラムの両方を同時に走らせます。そのため、トリプルやダブルのように通常の指数よりも2倍、3倍の価格で動くため、ライジングが有効になるのです。

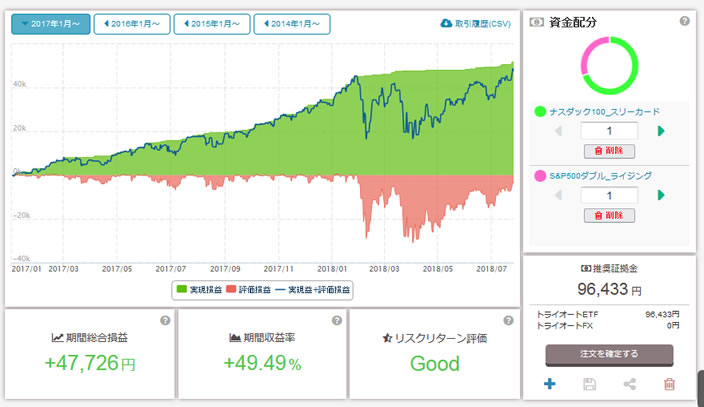

この2つを組み合わせた「ナスダック100_スリーカードとS&P500ダブル_ライジング」、「ナスダック100トリプル_ライジングとナスダック100_スリーカード」、「S&P500ダブル_ライジングとナスダック100_追尾」などおすすめになります。銘柄ごとの値動きは指数連動なので、やっぱり似てます。なので、売買ロジックを被らせない方がよりリスク分散になります。

実際に選ぶ時は、セレクト一覧(銘柄)で選んだセレクトをカーとにいれると、カード画面で組み合わせた結果の期間総合損益や期間収益率、推奨証拠金を見れるのでいろんな組み合わせを試したり、資金の調整などして決めていきます。

トライオートETFの売買ロジックは3種類

ここで、売買ロジックについても説明したいと思います。上記のセレクト名の「スリーカード」「追尾」「ライジング」とういうのが売買ロジック名で、現在は3種類あります。

スリーカード

3つの連続注文を組み合わせた設計で、相場の上昇時だけでなく、下落時の反発も狙います。スリーカードは上昇相場を得意としますので、上昇率の高いナスダックやS&P500と相性が良いです。

自動売買の注文設定は、エントリー価格、利確幅、フォロー幅、カウンター幅のパラメーターがあります。フォロー幅は、決済後の相場がフォロー幅分上昇したら注文を出すという値幅です。カウンター幅は、決済後の相場がカウンター幅分下落したら注文を出す値幅です。

スリーカードは、売買プログラムが稼動し、最初の注文が決済されたあと、相場が上がっても下がっても次の注文を出す売買ロジックですが、特徴としてはカウンター値が広めに設定されているので、主に下落時にあまり注文を出さず、上昇トレンドでコツコツ利益を積み上げる設計になっています。損切り設定はありません。

追尾

追尾は、レンジ相場を得意とする売買ロジックです。スリーカードは、下落時にも注文を出しますが、レンジ相場のように狭い一定幅で値動きが繰り返されたら場合、フォローとカウンターの注文を拾えない可能性があります。

追尾は、スリーカードに比べると、8つの注文すべて同じ利確幅、フォロー値、カウンター値に設定されています。しかも幅が狭いので、相場がもみ合っている時に細かく利益を取りにいきます。

ライジング

ライジングは、上昇トレンドで大きな利幅を狙うプログラムと小さな値動きで利益を積み上げる2つのタイプの連続注文を組み合わせた設計の売買ロジックです。

注文設定を見てみると、赤の1番と青の4番は、同じエントリー価格ですが利確幅が異なります。同じ価格で注文を出し、1つは大きな利益を狙い、もう1つは細かく利益を積み上げます。スリーカードに比べ、大きな上昇トレンドで活躍します。

ロジックの選び方

ナスダック100の2017年1月からの期間は大きな上昇相場となっています。このような動きの時の売買ロジックの収益率などを比較してみました。

| ロジック名 | 期間総合損益 | 期間収益率 |

|---|---|---|

| スリーカード | +211,194円 | +58.21% |

| 追尾 | +156,108円 | +49.34% |

| ライジング | +188,759円 | +78.35% |

人気があるナスダック100やS&P500という銘柄は、スリーカード、追尾、ライジングすべてのロジックで運用できます。同じ銘柄でも数種類のセレクトがあるので、売買ロジックごとに特徴をおさえておくと選びやすくなります。

まとめ

トライオートETFは、どの銘柄とどの売買ロジックの組み合わせが最も収益率が高いのか、どのセレクトを組み合わせるとリスクを減らせて収益を上げれるか検証する楽しみもあります。また、セレクト選びで悩んだら、トライオートETFのサイトでリターン順やバランス順などでセレクトのランキングが見れますので、参考に選んでみてください。